Kalkulator ROI

Zmierz rentowność swoich inwestycji z FinansoPolis

Spis Treści

- Rozumienie stopy zwrotu z inwestycji

- Kiedy używać kalkulatora ROI

- Cechy

- Jak obliczyć ROI?

- Formuła ROI

- Czym jest dobra stopa zwrotu z inwestycji?

- Zalety i wady

- Zalety ROI

- Wady ROI

- Przykłady

- Jak obliczyć ROI marketplace Amazon?

- Jak obliczyć ROI w akcjach?

- ROI uwzględniające roczny okres

- Wzór rocznego ROI:

- 2 lata

- 3 miesiące

- Alternatywne wskaźniki dla ROI

Rozumienie stopy zwrotu z inwestycji

ROI to popularny wskaźnik finansowy służący do oceny efektywności inwestycji. Ze względu na swoją prostotę jest najczęściej używany do prognozowania możliwych zysków oraz porównywania atrakcyjności różnych inwestycji.

Kiedy używać kalkulatora ROI

Najlepiej korzystać z tego narzędzia do:

- Obliczania zysku lub straty z inwestycji

- Prognozowania rentowności Twojego przedsięwzięcia

- Porównywania wyników różnych klas aktywów

Kiedy nie korzystać z ROI

Chociaż ROI jest łatwe i szybkie w użyciu, musisz wiedzieć, że ta prostota ma swoją cenę, ponieważ nie zawsze można stosować ROI do szacowania przyszłych zysków.

Podstawowy kalkulator ROI nie powinien być używany do porównywania inwestycji o różnych okresach, ponieważ ten wskaźnik nie uwzględnia ram czasowych. Istnieje bardziej zaawansowana wersja o nazwie ROI roczne. Chociaż jest to dokładniejszy wskaźnik, nadal nie jest odpowiedni dla inwestycji o wysokiej zmienności.

Cechy

- ROI to prosty sposób oceny efektywności inwestycji.

- Jest to uniwersalny wskaźnik, który można stosować do każdej klasy aktywów: nieruchomości, akcji, marketingu, sprzedaży itp.

- Wyraża się jako wartość procentowa.

- Może przyjmować wartości dodatnie lub ujemne

- Nie powinno się go używać do porównywania inwestycji o różnych okresach trwania.

Jak obliczyć ROI?

ROI to po prostu stosunek netto zysku z inwestycji do jej kosztu. Zwykle wyraża się jako wartość procentowa.

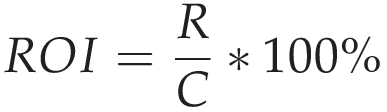

Formuła ROI

Gdzie:

- R - netto zysk z inwestycji

- C - koszt inwestycji

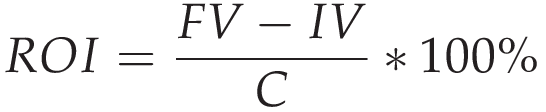

Skoro netto zysk może być wyrażony jako wartość końcowa (FV) minus wartość początkowa (IV), możemy wyprowadzić alternatywną formułę dla obliczania ROI.

Kluczowe wnioski z tych równań:

- Ponieważ wartość końcowa może być większa lub mniejsza niż wartość początkowa, ROI może przyjmować zarówno wartości dodatnie, jak i ujemne.

- Okres czasu nie jest częścią formuły, więc ROI jest niezależne od czasu, co oznacza, że porównywanie stóp zwrotu z inwestycji o różnych horyzontach czasowych może być mylące.

- Aby uzyskać dokładne wyniki, musisz uwzględnić wszystkie koszty związane z inwestycją.

- Nie możesz mieszać wartości brutto i netto. Przed podstawieniem danych do formuły powinieneś przeliczyć wszystkie zmienne na netto lub brutto.

Czym jest dobra stopa zwrotu z inwestycji?

To jest najczęściej zadawane pytanie. Niestety, nie ma na nie prostej odpowiedzi.

Stoi to w sprzeczności z tym, że ROI powinno być dodatnie, ponieważ wartość ujemna oznaczałaby stratę. Jednak nawet dodatnie ROI nie zawsze jest oznaką dobrych wyników.

Procentowy ROI powinien być równy lub wyższy niż wyniki innych aktywów w tym samym okresie czasu, aby można było klasyfikować ROI jako dobry wynik.

Chociaż ROI nie uwzględnia czynników ryzyka, należy je wziąć pod uwagę podczas oceny atrakcyjności inwestycji.

Na przykład ryzykowne inwestycje o stopie zwrotu podobnej do tej oferowanej przez bezpieczne klasy aktywów (takie jak obligacje rządowe, konta oszczędnościowe czy lokaty) na pewno nie mogą być postrzegane jako atrakcyjna alternatywa dla tych produktów finansowych.

Warto wspomnieć, że dodatnie ROI, które jest jednak niższe niż stopa inflacji, może być uważane za ujemną stopę zwrotu, ponieważ w rzeczywistości powoduje to rzeczywistą utratę wartości początkowej kwoty.

Zalety i wady

Dotychczas wspomnieliśmy tylko krótko o zaletach i wadach wskaźnika ROI. Zanurzmy się w ten temat i zanalizujmy, w jakich przypadkach ROI jest dobrym miernikiem atrakcyjności inwestycji, a kiedy byłoby wskazane użycie innych wskaźników.

Zalety ROI

Łatwość użycia

Prostota jest największą zaletą ROI. Dzięki temu możesz analizować potencjalne zyski z różnych przedsięwzięć w ciągu kilku minut lub nawet sekund.

Łatwość interpretacji wyniku lub zwrotu z inwestycji jest również bardzo dużym atutem. Oszczędza to nie tylko czas, ale pomaga uniknąć błędnych wniosków.

Pozwala porównywać różne rodzaje inwestycji

Dzięki swojej uniwersalności ROI pozwala nam porównywać wyniki każdego rodzaju inwestycji, bez głębokiej analizy każdego aktywa.

Wady ROI

Nie uwzględnia czasu

To największa wada ROI, ponieważ może prowadzić do błędnych wniosków. Chociaż 20% stopy zwrotu może być dobrym wynikiem dla inwestycji na jeden rok, na okres 10 lat z pewnością nie jest to atrakcyjny zwrot.

Natomiast miesięczny ROI na poziomie 0,7% to całkiem dobry wynik.

Nie uwzględnia ryzyka

Obecnie trudno jest znaleźć aktywo wolne od ryzyka, ponieważ nawet obligacje państwowe mogą mieć realne ujemne stopy procentowe.

Dlatego każda inwestycja powinna być rozważana jako korelacja zysku do możliwego ryzyka.

Może być mylące, jeśli nie uwzględniono wszystkich kosztów

Chociaż kalkulator oczekiwanego roi jest szybki i łatwy w użyciu, aby uzyskać realistyczne wyniki, należy uwzględnić wszystkie koszty związane z inwestycją.

Na przykład w przypadku akcji należy uwzględnić nie tylko koszt akcji, ale także wszystkie prowizje, podatki itp.

Warto wspomnieć, że w zależności od jurysdykcji podatkowej kraju mogą obowiązywać różne stawki podatkowe przy sprzedaży akcji oraz różne dla dywidend.

Podsumowując - musisz dobrze zrozumieć inwestycję, aby prawidłowo obliczyć ROI.

Przykłady

Jak obliczyć ROI marketplace Amazon?

Sprzedaż na Marketplace Amazon to bardzo popularny model biznesowy w e-commerce. W ramach tego przykładu krótko opowiemy, że małym sprzedawcom pozwala się sprzedawać produkty przez stronę Amazon w zamian za prowizję.

Załóżmy, że sprzedałeś laptopa za cenę netto $1000. Aby obliczyć ROI, musimy wymienić i podsumować wszystkie koszty związane z transakcją:

-

Koszt zakupu produktu ($700)

-

Prowizja Amazon 8% ($80)

-

Koszt wysyłki ($12)

Przychód = $1000

Koszty = $700 + $80 + $12 = $792

Zysk_netto = $1000 - $792

ROI = (Zysk_netto / Koszty) * 100% = 26%

W analizowanym przykładzie stopa zwrotu z sprzedaży tego produktu na Amazon wyniosła 26% (przed opodatkowaniem). Dla uproszczenia przykładu założyliśmy, że koszty wysyłki pokrywają wszystkie koszty związane z pakowaniem i dostarczaniem paczki do klienta.

Jak obliczyć ROI w akcjach?

Obliczenie ROI dla pojedynczej transakcji na rynku akcji jest dość proste. Musisz tylko pamiętać, aby uwzględnić wszystkie koszty związane z transakcją, nie tylko koszt zakupu akcji.

W kosztach należy uwzględnić:

-

Początkowa wartość akcji

-

Opłata transakcyjna

-

Podatki

Do zwrotu należy doliczyć:

-

Wzrost wartości

-

Dywidendy

Załóżmy, że zainwestowałeś w 10 akcji Microsoft (MSFT) po $296 za akcję, a następnie trzymałeś akcje do daty ex-dividend i sprzedałeś je zaraz po tym.

Zwrot:

-

Daje nam to początkową wartość akcji 10 * $296 = $2,960

-

Akcje wzrosły w wartości o 10% do dnia dywidendy $2,960 * 10% = $296

-

Ostateczna wartość akcji wyniosła wtedy $3,256

-

Stopa dywidendy wynosiła 1,5%, więc daje nam to $3,256 *1,5% = $48.84

-

Zwrot wyniósł więc $296 + $48.84 = $344.84

Koszty:

-

Początkowa wartość $2,960

-

Prowizja zakupowa 0,2% = $2,960 * 0,2% = $5.92

-

Prowizja sprzedażowa 0,2% = $3,256 * 0,2% = $6.51

-

Podatek od zysków kapitałowych 15% * ($3,256 - $2,960) = $44.4

-

Podatek od dywidendy 15% * $48.84 = $7.33

-

Łączny koszt wyniesie:

-

C = początkowa_wartość_akcji + prowizja_zakupu+prowizja_sprzedażowa+podatek_od_zysków_kapitałowych+podatek_od_dywidendy = $2,960 + $5.92 + $6.51 + $44.4 + $7.33 = $3,024.16

Podstawmy następujące wartości do równania ROI:

ROI = R / C * 100% = $344.84 / $3,024.16 * 100% = 11.4%

Okazuje się, że zwrot z inwestycji (ROI) z Twojej hipotetycznej inwestycji w akcje wyniósł 11.4%. Natychmiast nasuwa się pytanie: czy to dobry czy zły wynik? Cóż...

To zależy. W naszym przykładzie nie uwzględniliśmy czynnika czasu. Dla okresu kilku miesięcy 11.4% byłoby spektakularnym wynikiem, ale w perspektywie kilku lat jest to wynik poniżej średniej.

Dlatego jest jeszcze jedno zagadnienie dotyczące stopy zwrotu z inwestycji, które musimy omówić.

ROI uwzględniające roczny okres

ROI uwzględniające roczny okres to rozszerzona definicja ROI, która rozwiązuje problem nieuwzględniania okresów inwestycji.

Wzór rocznego ROI:

Annualized_ROI = [(1+ROI)1/n −1]×100%

Gdzie n reprezentuje liczbę lat inwestycji.

Wróćmy do poprzedniego przykładu z akcjami MSFT i przeanalizujmy dwa różne okresy: 2 lata i 3 miesiące.

2 lata

ROI wynosiło 11,4%, więc podstawmy to do naszego równania:

Annualized_ROI = [(1+0.114)1/2 −1]×100% = 5.55%

Wynik 5,55% był znacznie niższy niż długoterminowa średnia NASDAQ, więc można powiedzieć, że analizowana inwestycja nie była wielkim sukcesem.

3 miesiące

Jeśli chcesz obliczyć roczne ROI dla krótszego okresu, jedyną rzeczą, którą musisz zrobić, jest podstawienie ułamka roku za zmienną. Na przykład w naszym przypadku 3 miesiące to 0,25 roku.

Annualized_ROI = [(1+ROI)1/n −1]×100% = [(1+0.114)1/0.25 −1]×100% = 54%

Tym razem wynik osiągnął spektakularne 54%. Wow!

Jak widzisz, okres trzymania jest bardzo ważnym czynnikiem dla inwestora podczas analizy efektywności inwestycji.

Alternatywne wskaźniki dla ROI

Chociaż ROI jest bardzo użytecznym wskaźnikiem finansowym, istnieją inne wskaźniki, które pozwalają na bardziej szczegółową analizę efektywności inwestycji, na przykład Rentowność kapitału własnego, Rentowność aktywów czy Rentowność sprzedaży.