Kalkulator WACC

Najłatwiejszy sposób obliczenia średniego ważonego kosztu kapitału.

Spis Treści

- Czym jest średni ważony koszt kapitału?

- Jak obliczyć WACC?

- Formuła WACC

- Przykład obliczenia WACC

- Znaczenie WACC w decyzjach inwestycyjnych

- Czynniki wpływające na WACC

- Ograniczenia WACC

- Porównanie z innymi wskaźnikami

- Zaawansowane koncepcje WACC

- Marginalne WACC

- Dostosowania dla działów

- FAQ dotyczące WACC

- Czym jest model wyceny aktywów kapitałowych (CAPM) w WACC?

- Jak akcje uprzywilejowane wpływają na WACC?

Czym jest średni ważony koszt kapitału?

Średni ważony koszt kapitału (WACC) to wskaźnik finansowy przedstawiający ogólny koszt pozyskania kapitału dla firmy.

Firma może być finansowana z różnych źródeł: bezpośrednio przez kapitał od inwestorów, za pomocą długu lub emitując obligacje. Co więcej, każda runda finansowania może mieć dodatkowe warunki, na przykład różne stopy procentowe.

Dlatego wskaźniki takie jak WACC są kluczowe do śledzenia rzeczywistego kosztu pozyskania kapitału. Jest to istotne dla firm korzystających z finansowania zewnętrznego, ponieważ wartość ta powinna być niższa niż wskaźnik ROIC (zwrot z zainwestowanego kapitałul). W przeciwnym razie oznaczałoby to, że firma jest nieskuteczna w wykorzystywaniu pozyskanego kapitału do generowania zysków.

Jak obliczyć WACC?

Formuła WACC jest bezpośrednio pochodną ważonej średniej.

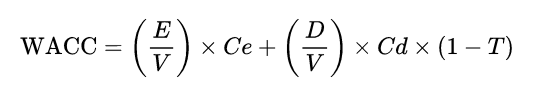

Formuła WACC

Gdzie:

- E - wartość kapitału własnego firmy,

- D - wartość długu firmy,

- V = E + D to całkowita wartość rynkowa aktywów finansowych firmy

- Ce - koszt kapitału własnego,

- Cd - koszt długu,

- T - stawka podatku dochodowego od osób prawnych.

Przykład obliczenia WACC

ACME Corp. to dynamiczne przedsiębiorstwo specjalizujące się w tworzeniu innowacyjnych produktów konsumenckich. Firma przewiduje szerszy zasięg rynkowy i wprowadzenie nowych linii produktów, dlatego rozważa pozyskanie kapitału. ACME Corp. ma do wyboru dwie główne opcje finansowania:

- Emisja dodatkowych akcji.

- Zabezpieczenie długoterminowej pożyczki (dług).

Aby podjąć rozsądną decyzję, ACME Corp. postanawia użyć kalkulatora WACC do obliczenia swojego WACC dla każdej opcji finansowania.

Aktualna struktura finansowa:

- Kapitał własny (E): 5 milionów dolarów

- Łączny dług (D): 2 miliony dolarów

- Koszt kapitału własnego (Ce): 8% (obliczony przy użyciu modelu wyceny aktywów kapitałowych)

- Koszt długu po opodatkowaniu (Cd): 5% (odzwierciedlający płatności odsetkowe firmy z istniejącego łącznego długu)

- Stawka podatku dochodowego od osób prawnych (T): 30%

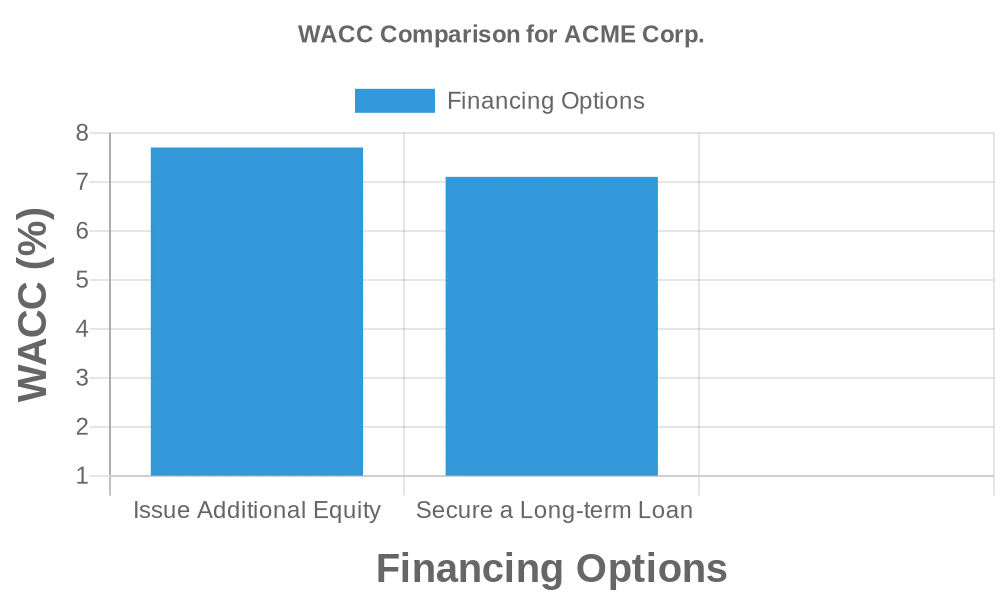

Opcja 1: Emisja dodatkowego kapitału własnego: ACME Corp. rozważa emisję kapitału własnego o wartości 3 milionów dolarów. Biorąc pod uwagę rozcieńczenie i związane z tym ryzyko, nowy koszt kapitału własnego szacuje się na 9%.

Korzystając z kalkulatora WACC do obliczeń:

WACC = (E / (E + D)) × Ce + (D / (E + D)) × Cd × (1 − T)

WACC = (5/10) × 0.09 + (2/10) × 0.05 × (1 - 0.30) WACC = 7,7%

Opcja 2: Zabezpieczenie długoterminowej pożyczki: ACME Corp. rozważa uzyskanie pożyczki w wysokości 3 milionów dolarów przy stopie procentowej 6%, zwiększając swój łączny dług.

Korzystając z kalkulatora WACC do obliczeń:

WACC = (E / (E + D)) × Ce + (D / (E + D)) × Cd × (1 − T)

WACC = (5/10) × 0.08 + (5/10) × 0.06 × (1 - 0.30) WACC = 7,1%

Decyzja:

Wyniki z kalkulatora WACC wskazują, że koszt kapitału jest nieznacznie niższy, gdy ACME Corp. decyduje się na długoterminową pożyczkę w porównaniu z emisją dodatkowego kapitału własnego. Z punktu widzenia WACC zaciągnięcie długu wydaje się być bardziej efektywnym źródłem kapitału pod względem kosztów.

Jednak ACME Corp. będzie również uwzględniać inne czynniki, takie jak pożądana struktura kapitału firmy, elastyczność w zarządzaniu jej płatnościami odsetkowymi oraz ogólny wpływ na jej stabilność finansową, zanim podejmie ostateczną decyzję.

Ten przykład podkreśla, jak przedsiębiorstwa takie jak ACME Corp. mogą wykorzystywać kalkulator WACC do oceny różnych źródeł kapitału i wyboru tego, które optymalnie obniża ich koszt kapitału.

Znaczenie WACC w decyzjach inwestycyjnych

Wykorzystanie WACC do podejmowania decyzji inwestycyjnych:

Ważona średnia kosztu kapitału (WACC) odgrywa kluczową rolę podejmowaniu decyzji inwestycyjnych. Służy jako stopa dyskontowa, której firma używa do prezentowania wartości przyszłych przepływów pieniężnych. Gdy stopa zwrotu projektu przekracza WACC firmy, wskazuje to, że projekt prawdopodobnie przyniesie wartość akcjonariuszom.

WACC w budżetowaniu:

W budżetowaniu kapitałowym WACC jest używane jako stopa progowa, wobec której oceniane są potencjalne inwestycje. Jeśli wewnętrzna stopa zwrotu projektu jest wyższa niż WACC, jest on uważany za opłacalny projekt. Zapewnia to, że firma skutecznie wykorzystuje pozyskany kapitał do generowania zysków.

Czynniki wpływające na WACC

Warunki rynkowe a WACC:

Koszt długu i koszt kapitału własnego, dwa główne składniki WACC, mogą być wpływane przez panujące warunki rynkowe. Na przykład w środowisku rosnących stóp procentowych koszt długu może wzrosnąć, prowadząc do wyższego WACC.

Czynniki specyficzne dla firmy:

Struktura kapitałowa firmy, która jest mieszanką kapitału własnego i długu używanego do finansowania jej aktywów, może wpływać na jej WACC. Firma z wyższym udziałem długu może mieć inny WACC niż firma finansowana głównie przez kapitał własny.

Ograniczenia WACC

Chociaż WACC jest kluczowym wskaźnikiem w finansach, nie jest pozbawiony swoich ograniczeń:

-

Dokładność: Obliczenie WACC opiera się na kilku założeniach, w tym na modelu wyceny aktywów kapitałowych (CAPM) do obliczania kosztu kapitału własnego. Jakiekolwiek nieścisłości w tych założeniach mogą prowadzić do zniekształconego WACC.

-

Nieporozumienia: Powszechnym błędnym przekonaniem jest, że niższe WACC jest zawsze lepsze. Jednak bardzo niskie WACC może wskazywać, że firma nie podejmuje wystarczających ryzyk, co może hamować wzrost.

Porównanie z innymi wskaźnikami

WACC w porównaniu z innymi wskaźnikami finansowymi: Podczas gdy WACC daje nam średni koszt kapitału, inne wskaźniki, takie jak zwrot z kapitału własnego czy zwrot z aktywów, dostarczają informacji na temat tego, jak skutecznie firma wykorzystuje swój kapitał własny lub aktywa.

Kiedy używać WACC: Należy używać WACC podczas oceny możliwości inwestycyjnych lub gdy trzeba obliczyć WACC jako stopę dyskontową dla wycen przepływów pieniężnych. Do innych spostrzeżeń, takich jak efektywność operacyjna firmy, inne wskaźniki mogą być bardziej odpowiednie.

Zaawansowane koncepcje WACC

Marginalne WACC

Jeśli firma nadal pozyskuje więcej kapitału, jej WACC może się zmieniać. Koszt następnego dolara pozyskanego kapitału nazywa się marginalnym WACC.

Dostosowania dla działów

W konglomeratach z wieloma działami każdy dział może mieć swój własny profil ryzyka i, co za tym idzie, własne WACC. Dostosowanie WACC firmy do każdego działu zapewnia, że projekty są oceniane poprawnie.

FAQ dotyczące WACC

Czym jest model wyceny aktywów kapitałowych (CAPM) w WACC?

CAPM służy do określania kosztu kapitału własnego. Uwzględnia on stawkę wolną od ryzyka, beta firmy (zmienność w porównaniu z rynkiem) oraz premię za ryzyko rynkowe.

Jak akcje uprzywilejowane wpływają na WACC?

Jeśli firma ma w swojej strukturze kapitałowej akcje uprzywilejowane, koszt akcji uprzywilejowanych jest uwzględniany w obliczeniach WACC, wpływając na ogólny średni koszt kapitału.

Zobacz także: Kalkulator ROCE.