Nie ryzykuj! Dywersyfikuj!

Last modified: 2013-02-05

O tym, że inwestycje zawsze wiążą się z ryzykiem wie chyba każdy (a przynajmniej powinien wiedzieć). Nawet powszechnie uznawane za bezpieczne lokaty i konta oszczędnościowe, także mogą przynieść stratę.

Minimalizacja tego ryzyka jest równie ważna jak pogoń za zyskiem, bo co z tego, że jednego miesiąca zyskamy 50%, gdy drugiego stracimy 100%? Istnieje wiele metod zwiększenia bezpieczeństwa inwestycji, ale najskuteczniejszą z nich jest dywersyfikacja.

Dywersykifakacja jest to nic innego jak rozłożenie kapitału pomiędzy wiele instrumentów finansowych. Daje to szereg korzyści.

Mniejsze ryzyko

Posiadając wiele walorów, prawdopodobieństwo, że wszystkie z nich będą tracić jest znacznie mniejsze niż gdy posiadamy tylko jeden.

Zwłaszcza gdy posiadamy inwestycje, które są ujemnie skorelowane, czyli gdy wartość jednego spada to wartość drugiego rośnie (i na odwrót). Przykładowo akcje i opcje na akcje.

Większe możliwe zyski

Dzięląc kapitał pomiędzy wiele inwestycji, mamy możliwość dopierania poziomu ryzyka jakie jesteśmy w stanie zaakceptować.

Jeśli dotąd inwestowałeś w bezpieczne aktywa bo bałeś się utraty oszczędności, możesz zainwestować 80% w lokaty, a 20% w agresywny fundusz akcji. W ten sposób w najgorszym przypadku stracisz tylko część oszczędności, a w najlepszym zarobisz znacznie więcej niż ofertują lokaty bankowe.

Oczywiście ta zasada działą także w drugą stronę. Jeśli dotąd inwestowałeś w agresywnych funduszach akcji, to przeznaczenie części środków na bezpieczniejsze aktywa ograniczy potencjalne zyski.

Można wyróżnić dwa rodzaje dywersyfikacji: pionową i poziomą.

Dywersyfikacja pozioma

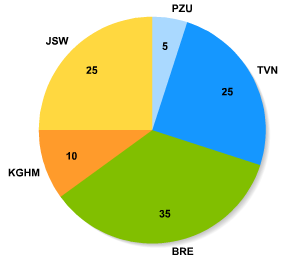

Dywersyfikacja pozioma polega na podzieleniu kapitału na aktywa tego samego typu np. Na akcje różnych firm. W ten sposób zyskujemy większe bezpieczeństwo, ale nie jest to sytuacja optymalna. Ryzyko, straty wciąż będzie wysokie.

Dywersyfikacja pionowa

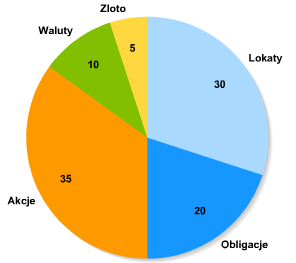

Dywersyfikacja pionowa jest znacznie lepszym rozwiązaniem. Polega ona na rozdysponowaniu środków pomiędzy aktywa różnych typów np. Akcje i obligacje. Dzięki temu ryzyko straty jest mniejsze.

Ponadto kupując aktywa ujemnie skorelowane względem siebie można to bezpieczeństwo zwiększyć jeszcze bardziej.

Niestety nie ma nic za darmo. Inwestowanie w aktywa ujemnie skorelowane względem siebie zawsze wiążę się ze spadkiem maksymalnej stopy zwrotu.

Nie przesadź!

Choć dywersyfikacja ma ogromne zalety, nie można popadać w paranoje. Zbyt duża liczba inwestycji może sprawić, że zarządzanie takim portfelem będzie wręcz niemożliwe.

Małych kwot też nie ma sensu dywersyfikować, lepiej po prostu zdeponować je na bezpiecznej lokacie. Wszelkie optymalizacje także nie mają szensu bo przy niewielkich kwotach bardziej opłaca się regularnie oszczędzać niż poszukiwać okazji (czytaj 8 zasad inwestowania).